生前対策

Prenatal measures

医療の進歩などにより平均寿命が大きく伸びましたが、認知症、介護、老後資金、相続、遺産といった問題も深刻化しています。誰でも起こりうる問題を最小限に抑え、安心して老後や相続を迎えるためには、元気なうちに将来を見据えて生前対策をすることがとても重要となります。

当社では、節税対策、納税資金対策、遺産分割対策といった方法でご相談者様や相続人様のご状況に応じた提案をさせて頂きます。

生前対策のポイント

Point

節税対策

相続税が発生する可能性があるのなら、今から節税を考えることが必要。方法としては生前贈与、生命保険・年金保険の活用、不動産の有効活用など様々な方法がある。

納税資金対策

続税の基本は、10ヵ月以内の現金一括納税。相続手続が始まってから急いで不動産などを処分する必要がある場合もあるので、有効な対策を立てる必要がある。

遺産分割対策

誰にどんな財産を残すのか。資産家でなくても遺産をめぐってトラブルが起きるケースもあるため、遺言書を作成する方法などがある。

節税対策

節税対策として、真っ先に挙げられるのは生前贈与です。生前贈与とは、「個人から個人へ、無償で財産を贈ること」です。将来の相続人に生前のうちに財産を贈与することにより、相続の際に引き継がねばならない財産を減らしておくことができます。

暦年課税

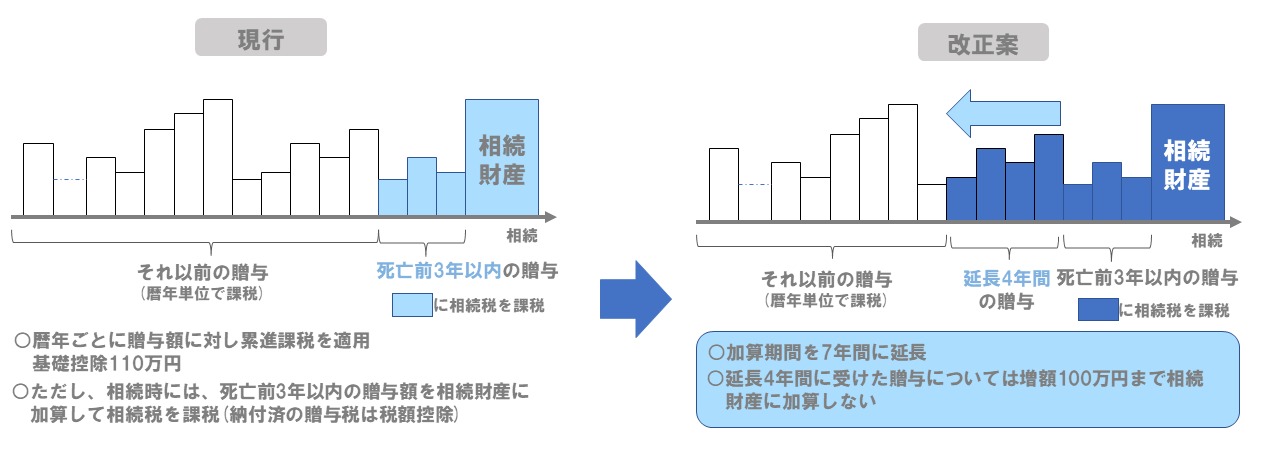

贈与税の課税方式のひとつで、1月1日から12月31日までの1年間に贈与された財産の合計額に応じて課税される方式のこと。ただし、1人当たり年間110万円の基礎控除額があるため、贈与を受けた金額が110万円以下なら贈与税の申告が不要です。

また暦年課税において贈与を受けた財産を相続財産に加算する期間を相続開始前3年間から7年間に延長し、延長した4年間に受けた贈与のうち総額100万円までは相続財産に加算しない見直しが、令和6年1月1日以後に受けた贈与について適用されます。

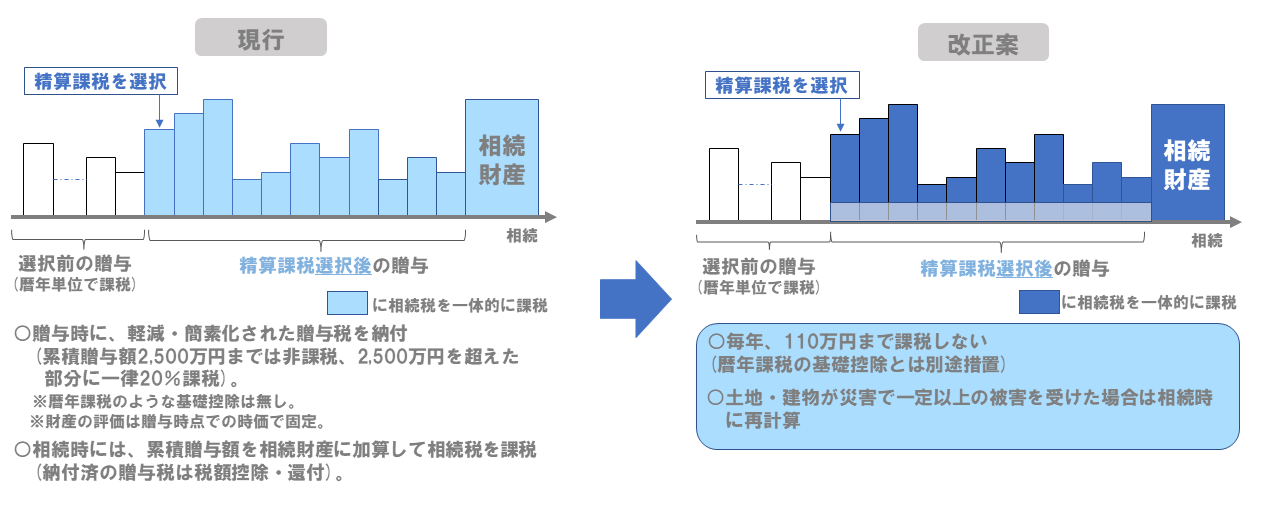

相続時精算課税制度

受贈者が2,500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時に贈与財産の贈与時に価額と贈与財産の価額とを合計した金額から相続税額を計算し、一括して相続税として納税する制度です。計算の結果、相続税の納税を要しない場合には、遡って贈与税がかかることはありません。

また現行の暦年課税の基礎控除とは別途、110万円の基礎控除を創設するとともに、相続時精算課税で贈与を受けた土地・建物が災害により一定以上の被害を受けた場合に相続時にその課税価格を再計算する見直しが、令和6年1月1日以後に受けた贈与について適用されます。

贈与税が非課税となる4つの特例もあります

Four exceptions

贈与税がかからないケースには「年間110万円までは課税されない基礎控除額」と「そもそも非課税となる特例」

があります。非課税となる特例には4つあり、基礎控除額110万円と併用して使うことができます。

生前贈与の非課税枠まとめ

| 控除額 | 利用条件 | 注意点 | |

|---|---|---|---|

| 住居用不動産の配偶者控除 | 2,000万円 | ・贈与した時点で婚姻関係が20年超に及んでいること ・贈与を受けた人が実際に居住し、申請期限後も居住し続けること | 店舗兼住宅の場合、住宅部分のみ適用 |

| 住宅取得資金等の贈与 | 1,000万円 または 500万円 | ・直系尊属(父母・祖父母)からの贈与であること ・贈与を受ける人が18歳以上であること ・贈与の翌年3月15日までに、全額新築等に充てること ・上記同日までに、対象住宅に引っ越せる見込みがあること | 摘要した場合、親から家を相続する際の相続税が上がるため、どちらが節税か確認が必要 |

| 教育資金の一括贈与 | 1,500万円 | ・贈与を受ける人が30歳未満であること ・贈与を受ける人の前年分の合計所得金額が1,000万円を超えない ・管理用の「教育資金口座」を開設し、支出する度に領収書を提すること | ・実際に使った額しか控除対象にならない(領収必須) ・学校以外の教育機関(塾等)に使えるのは500万円まで |

| 結婚・子育て資金の一括贈与 | 1,000万円 | ・贈与を受ける人が20歳以上50歳未満であること ・贈与を受ける人の前年分の合計所得金額が1,000万円を超えないこと ・管理用の「結婚・子育て資金口座」を開設し、支出する度に領収害を提出すること | ・実際に使った額しか控除対象にならない(領収書必須) ・結婚費用として申告できるのは300万円まで |

生命保険の非課税枠の有効活用

生命保険の非課税枠についてですが、死亡保険金には、配偶者や子供に代表される「法廷相続人」が受取人に指定されていれば、「法廷相続人一人あたり500万円」の非課税枠を適用できるケースがあります。

もしも、被相続人が死亡し、受取人の妻、子供2人が残された場合は、「500万円×3人=1,500万円」が非課税枠になるということです。生命保険は、契約者と被保険者、受取人の関係によって課税の種類が変わります。

死亡保険金受取時の非課税枠

The tax-free threshold for death benefit payouts

| 契約者 | 被保険者 | 死亡保険金受取人 | 課税の種類 | 相続税の非課税枠 |

|---|---|---|---|---|

| 本人 | 本人 | 法定相続人 | 相続税 | あり |

| 本人 | 配偶者(子) | 本人 | 所得税(一時所得) | ー |

| 本人 | 配偶者(子) | 子(配偶者) | 贈与税 | ー |

非課税枠=500万円×法定相続人の数

不動産の有効活用

不動産の有効活用として、小規模宅地等の特例を利用した場合も節税効果が高く、以下表の通り宅地の種類と面積に応じて評価額の減額率が定められます。

評価額が低くなる賃貸アパートの場合でも200平方メートルを限度に土地の評価額が50%減少するため、非常に有効だと思われます。

| 宅地の面積 | 上限面積 | 減額率 |

|---|---|---|

| 住宅用宅地 | 300㎡ | 80% |

| 事業用宅地 | 400㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

納税資金対策

Tax fund measures

生前に有効な節税対策をして相続税が安くなったとしても、その安くなった相続税を納める資金がなければ

有効な相続税対策とは言えません。相続税は基本は10ヵ月以内の現金納付となっております。

預貯金・生命保険・上場株式・投資信託などのすぐにお金に換えられる財産で税金を賄えない場合、相続税を

期限内に納めることができず、延納や物納により税金を納めることになります。よって、納税資金対策は早めに行っておきましょう。

生前贈与を活用する

医療の進歩などにより平均寿命が大きく伸びましたが、認知症、介護、老後資金、相続、遺産といった問題も深刻化しています。

誰でも起こりうる問題を最小限に抑え、安心して老後や相続を迎えるためには、元気なうちに将来を見据えて生前対策をすることがとても重要となります。

生命保険を活用する

前述したように、被保険者を被相続人とする終身保険に加入しておけば、相続財産を減らすだけでなく、保険の受取人となる相続人のための納税資金を準備することができます。

現金化に時間のかかる不動産を事前に処分しておく

相続税は、被相続人が亡くなった翌日から10ヵ月以内に、原則として現金で一括して納付しなければなりません。

納税資金をこの期間内に作るのが難しい場合は、亡くなる前に不動産などの資金を売却し、現金化しておくことで納税資金を作ることができます。

遺言書を有効活用する

各相続人の納税資金を考慮した遺言書を事前に作成しておくのも、納税資金確保の対策には重要です。

換金しにくい不動産や非上場株を相続する相続人の納税額も考慮し、遺言書で納税資金のための現金預金が用意できるように配慮しておくことも大切です。

遺産分割対策

Inheritance division measures

遺産分割対策は、財産を相続人にスムーズに承継させる対策です。遺産分割対策においては、

「相続」が「争族」にならないようにすることが大切です。このため、財産を受け継ぐ相続人によって

管理・処分しやすいようにした上で、誰にどの財産を引き継ぐのかを明確にしておくことが必要です。

遺言書の作成

前述したように、遺言書の作成はとても重要になってきます。相続財産のなかには、不動産のように相続人の間で均等に分けることができないものがあります。複数の相続人で土地や建物を共有で相続することが可能ですが、相続人の置かれる経済的な状況が変わってくると、土地を売却したい相続人と、保有したい相続人との間でトラブルになる恐れもあります。

このため、あらかじめ遺言書を作成し、誰がどの不動産(財産)を相続するかを指定しておくことが効果的です。

生前贈与を活用する

生前贈与は節税や納税資金の確保だけではなく、遺産分割対策にもなります。

自らの意思で、配偶者や子供、親族もしくは第三者に対して、自身の財産を贈与できるので有効に活用しましょう。

養子縁組の検討

養子縁組することにより子供の数が多くなり、遺産を残したい人に確実に遺産を残すことができる可能性が高まります。

例えば、相続権は無いが、身の回りの世話を献身的にしてくる人(長男の嫁など)を養子にして法的に相続権を与えたり、再婚相手の連れ子を養子にして相続権を与えることなどが考えられます。また、養子縁組でこの数が増えると、他の相続人の遺留分の割合が減少することも考えられます。

ハイフィールド税理士法人 大崎事務所

〒989-6162

宮城県大崎市古川駅前大通2丁目3-37

TEL:0229-25-3901 FAX:0229-25-3902

税金に関する相談や手続き代行、税務申告、

会計サポートなどのご相談は、ハイフィールド税理士法人

大崎事務所へご相談ください。

税金に関する相談や手続き代行、税務申告、会計サポートなどのご相談は、ハイフィールド税理士法人大崎事務所へご相談ください。